跟着社保基金学“低波高息”配置,构建抗跌组合。作者 | RAYYYY编辑 | 小白A股公司2025年一季报根本已经披露完毕,A股公司的十大流通股东名单是以 公之于众。在多家公司的十大流通股东名单出现了A股“国家 队”的身

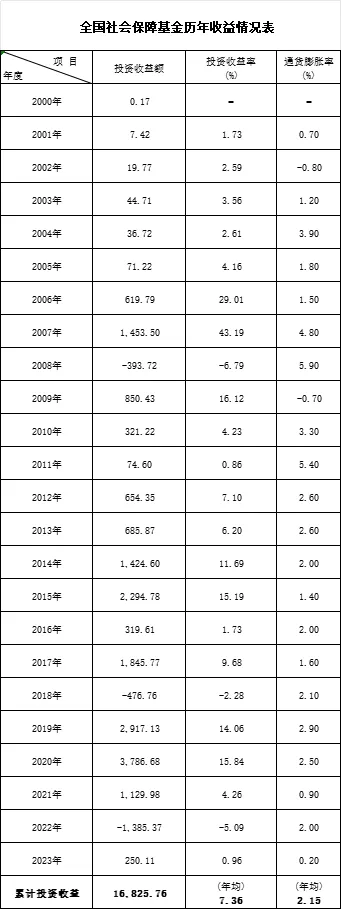

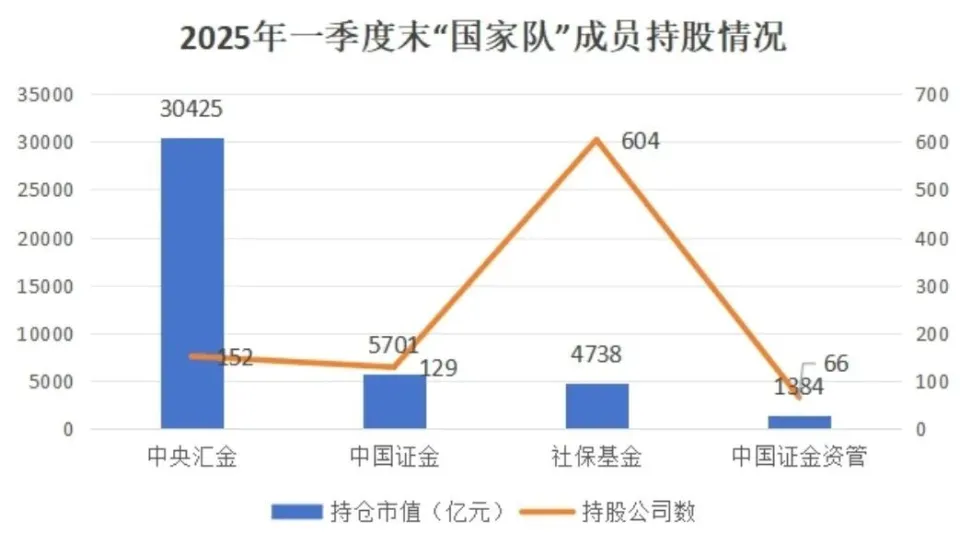

A股公司2025年一季报根本已经披露完毕,A股公司的十大流通股东名单是以 公之于众。在多家公司的十大流通股东名单出现了A股“国家 队”的身影。 A股“国家 队”(包含 中心汇金、中国证金、中国证金资管、社保基金等)是指代表国家 意志、由政府直接或间接办理 的资金气力,其紧张职责是通过大规模资金运作维护市场稳固或引导投资标的目的 ,发挥着类“平准基金”的作用。 在这此中社保基金不绝被视为市场中最具备计谋 投资和恒久投资意义的资金之一,虽然跟正宗的国家 队有所差别 ,但因为 资金量大,投资周期足够长,不绝也被市场投资者当作市场恒久走向的中坚气力。 其余 ,因为 社保基金过往在择时和选股方面的不绝有着凸起 表现,被市场奉为“智慧资金”。 据社保基金2023年年度陈诉数据表现,停止2023年末,全国社会保障基金资产总额为30145.6亿元。自2000年8月建立以来的年均投资收益率为7.4%。 必要留意的是,社保基金的平均股票仓位只有约30%,也就是说如果只看股票部分,那将是长达22年年化收益率20%+的亮眼事迹 。  (来源:网络公开数据,市值风云APP制表) 社保基金跑赢通胀,更远超平凡散户的投资表现的背后,是社保基金“稳中求进、价值为锚”的焦点策略。 对于平凡投资者而言,拆解社保基金的投资逻辑,不然则 学习专业机构的头脑框架,更是探索恒久复利暗码的症结 路径。  社保基金2025年实战布局路径揭示 01 社保基金2025年一季度新进持仓 根据Choice数据,2025年一季度末,“国家 队”共现身824家A股公司的前十大流通股东名单,合计持股市值约为42050亿元。 此中有604家公司前十大流通股股东名单中出现社保基金的身影,累计获社保基金重仓持股600.85亿股,对应持股市值为4723.43亿元。  (来源:Choice数据,市值风云APP制表) 具体来看,在604家公司中,社保基金新进持有146家上市公司。 此中,宝钢股份获社保基金114组合新进买入1.58亿股,对应持仓市值为11.4亿元,占流通股比例为0.73%,临时位列新进个股持有市值首位。  (来源:市值风云APP) 另外,藏格矿业、亿纬锂能、蓝思科技、恒玄科技、钧达股份、泽璟制药等多只个股也在本年一季度获社保基金新进持有,持股市值均超4亿元。  (来源:Choice数据,市值风云APP制表) 我们可以发明 社保在一季度的布局包围 多个领域,其新进标的呈现“焦点产业龙头+高成长赛道”的双重特性,既留意传统行业估值修复机会,又积极布局新兴产业潜力股。 比如亿纬锂能、钧达股份、恒玄科技等企业均属制造 业和科技龙头,此中恒玄科技留意电子与芯片设计领域,亿纬锂能、钧达股份是锂电与光伏龙头,以上动作凸显社保基金对于国产替换与技能迭代盈余 的器重。 其余 ,社保基金在医药生物(泽璟制药-U)和商贸零售(中国中免)等行业均有增持,此中所代表的立异 药管线进展和消费复苏中的弹性空间值得投资者去存眷 。 02 社保基金一季度末持股最高20家公司 从社保基金持仓市值排名来看,停止一季度末,社保基金对农业银行的持仓市值达1218.4亿元,位居第一;对工商银行、中国人保的持仓市值分居第二、第三位,分别达849.7亿元、384亿元。 其余 ,社保基金对交通银行持仓市值超230亿元,对京沪高铁持仓市值超170亿元。 社保基金前20大重仓股中,银行占4家,非银金融和机器设备行业各占3家;一季度加仓9家公司,减仓5家公司,持股稳定有6家。  (来源:Choice数据,市值风云APP制表) 综合来看,银行股依附高股息、低颠簸的特性 使其成为社保基金恒久配置的“压舱石”,而非银金融中保险行业占大头,凸显社保基金对于保险行业恒久价值的承认。 除此之外,社保基金在一季度中对三一重工、安井食品和招商蛇口大幅增持,增持幅度分别高达10.8%、36%以及12.8%,以上个股本年以来涨幅为16.4%,0.5%、-12.3%。  跟着社保基金Q1调仓路径看2025年投资主线 通过社保基金一季度的新进个股名单以及前二十大重仓股持股数变动,我们可以发明 它呈现了三大特性:

社保基金的配置标的目的 为投资者提供了“稳增长+高弹性”的参考路径,对于平凡投资者,可存眷 低估值蓝筹的防御性机会,同时跟踪高端制造 、能源转型等领域的边际变革。 是以 ,我们可以依照 社保基金的散布 比例来给自己资产做一个“40%金融+30%周期+20%科技+10%消费”的行业配比,同时通过ETF基金低沉个股单一风险,较好地实行社保基金的资金分散化策略。 为此风云君做了一个社保基金相关ETF标的一览,以下金融、周期、科技、消费类ETF本年以来平均收益分别为8.6%、3.5%、8.5%以及3%,根据权重划分计算本年以来总收益为6.5%,大幅跑赢同期上证指数及沪深300指数。  (来源:Choice数据,市值风云APP制表) 以上ETF涵盖各行业个股龙头,比如银行ETF龙头(512820.SH)、新原料 50ETF(159761.SZ)、消费龙头ETF(159520.SZ)以及在此基础上部分涉及港、美股市场,比如港股通科技30ETF(159636.SZ)、恒生科技ETF(159740.SZ)、标普消费ETF(159529.SZ)和恒生消费ETF(159699.SZ)。 因为 港美股市场的加持,以上ETF集合相对于社保基金的投资布局更具有弹性,讨厌较高颠簸的投资者可以剔除港美相关ETF,专注内地市场的ETF产品集合。 必要留意的是,投资者在学习社保基金投资路径时要明确个人投资者和机构投资者的资金属性差别,因为 资金来源差别,社保基金拥有近乎无限 的资金久期,而个人投资者大概 面临短期流动性需求,盲目模拟恒久持仓大概 导致被动割肉。 其次热衷投资股票的投资者必要留意个股的根本面风险,严酷把握 在个股上的仓位以免黑天鹅事件的产生 ,要在明白社保基金投资逻辑和标的目的 的基础上,结合自身风险蒙受本领做出公平 决策。 |

2025-05-03

2025-03-05

2025-02-26

2025-03-05

2025-02-26