在市场中首日就完成召募目的的基金,我们给它一个特有的称呼叫做“日光基”。平日 是指一日之内就卖完的基金。日光基的涌现 每每意味着市场对这类基金的承认度极高,投资者对其投资价值和未来表现有较高预期。要知道在

|

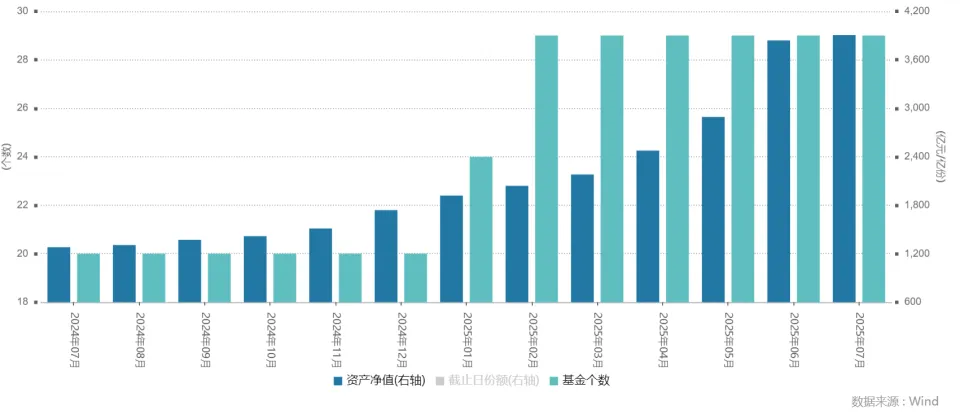

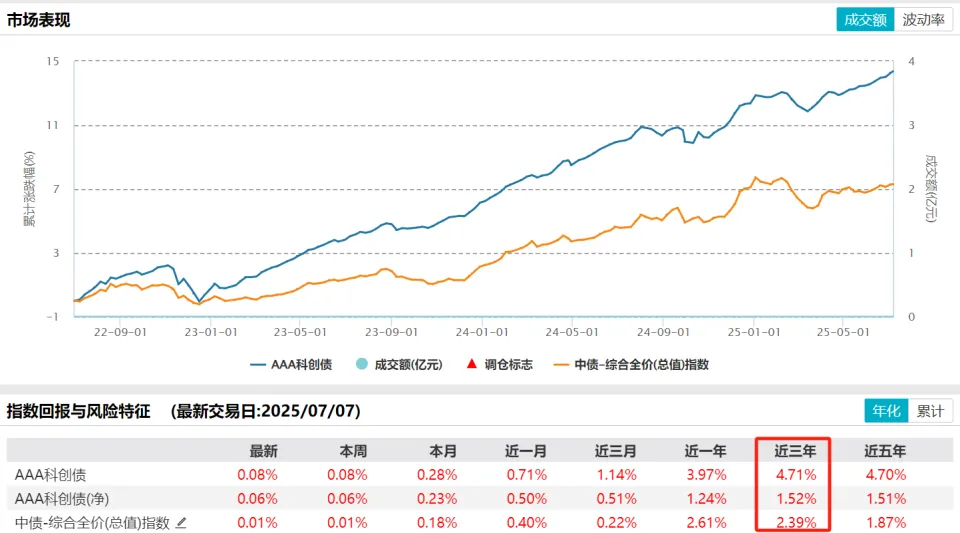

在市场中首日就完成召募目的的基金,我们给它一个特有的称呼叫做“日光基”。平日 是指一日之内就卖完的基金。 日光基的涌现 每每意味着市场对这类基金的承认度极高,投资者对其投资价值和未来表现有较高预期。 要知道在现在连续震荡的市场行中, “日光基”并不常见。即使2025年2月,首批13只科创综指ETF开开导行伊始,也仅有建信科创综指ETF成为“日光基”。而现在“日光基”却扎堆涌现 了! 7月7日,首批10只科创债ETF团体开启首发,短短一天时光 ,全部 颁布 结束 召募,成为10只“日光基”。按照单只基金30亿元召募上限盘算,首批科创债ETF单日“吸金”300亿元,引爆基金发行市场。  数据泉源:Wind 制止2025.07.07 为何科创债ETF云云受追捧? 科创债之所以 受到极大推重 ,其中 最重要的原因 照旧资产荒下的机构选择。实际上,本年债券型ETF规模增加 迅猛,制止7月5日,现在债券型ETF总规模已经达到3899.37亿元,较去年底的1739.73亿元增加 了2159.64亿元,增幅高达124%。未来随着首批10只科创债ETF全部 颁布 成立,意味着债券型ETF规模将正式突破4000亿元大关。 债券基金市场规模一日千里  数据泉源:Wind 制止2025.07.07 在政策红利下,科创债市场空间广阔 ,科创债ETF作为科技领域 债券的独一 指数化对象 ,其长期配置价值和市场影响力有望连续凸显。 另一方面,现在,科创债发行主体多为国企、央企或优质平易近 企,如科创板上市公司,且有地方 当局或政策性担保增信,违约风险相对较低。 末了就是收益优势 ,本钱端,科创公司债券认购倍数较高,发行利率较低。与平凡公司债相比,科创公司债券发行本钱具有肯定优势 ,一样寻常较平凡公司债低10-20BP。 与此同时,这些主体在发行时没有可比的交易 价格,同时也没有价值锚点,这也为债券发行带来议价空间,对于投资端而言具有更好的票息价值。 三种科创债,选哪种好? 本轮10家公募基金集中申报首批科创债ETF,其中 ,6只跟踪中证AAA科技创新公司债指数,3只跟踪上证AAA科技创新公司债指数,1只跟踪深证AAA科技创新公司债指数。 三个指数身分均以高评级、央国企为主,信用资质 团体较好。主体评级均为AAA,中证和上证AAA科技创新公司债指数还请求 隐含评级AA+及以上。 虽然深证AAA科技创新公司债指数对隐含评级没有限定,不过现在身分券隐含评级AA+及以上余额占比也高达87%。 从覆盖面看的话,中证AAA科技创新公司债指数包括上交所和厚交所上市的相符 前提 的公募科创公司债,样本规模 最广,6月末身分券有810只,余额为10570亿元。是以 也是本轮ETF跟踪最多的指标。 而从市场表现看,从2022年下半年开端 中证AAA科技创新公司债指数团体的市场表现就要优于中债综合全价指数。其近3年的收益率为4.71%,而中债综合全价指数收益率仅为2.39%。 中证AAA科技创新公司债指数与中债-综合全价(总值)指数市场表现  数据泉源:Wind 制止2025.07.07 而如果三个科创债指数横向比较 ,2023岁首年月 至2025年6月末,AAA科创债指数总收益为13.11%,折算年化收益为5.10%;沪AAA科创债指数总收益为13.26%,折算年化收益为5.15%;深AAA科创债指数总收益为12.12%,折算年化收益为4.73%。中证AAA科技创新公司债指数、上证AAA科技创新公司债指数这两个指数的收益率会稍高一些,但是都强于当下主流债券指数。 综合来看,在政策红利下,科创债市场空间广阔 ,科创债ETF作为科技领域 债券的独一 指数化对象 ,其长期配置价值和市场影响力有望连续凸显。同时,科创债ETF对象 属性灵活,兼顾收益性与流动性,适配投资者妥当型需求。 |

2025-05-03

2025-03-05

2025-02-26

2025-03-05

2025-02-26