财联社9月14日讯(记者 王晨)中基协近期披露2025年上半年公募基金贩卖保有规模百强榜单,数据显示行业整体出现妥当增加 态势,差别类型基金与机构表现分化显著。 截至上半年末,前100家基金代销机构权益基金保有规模

|

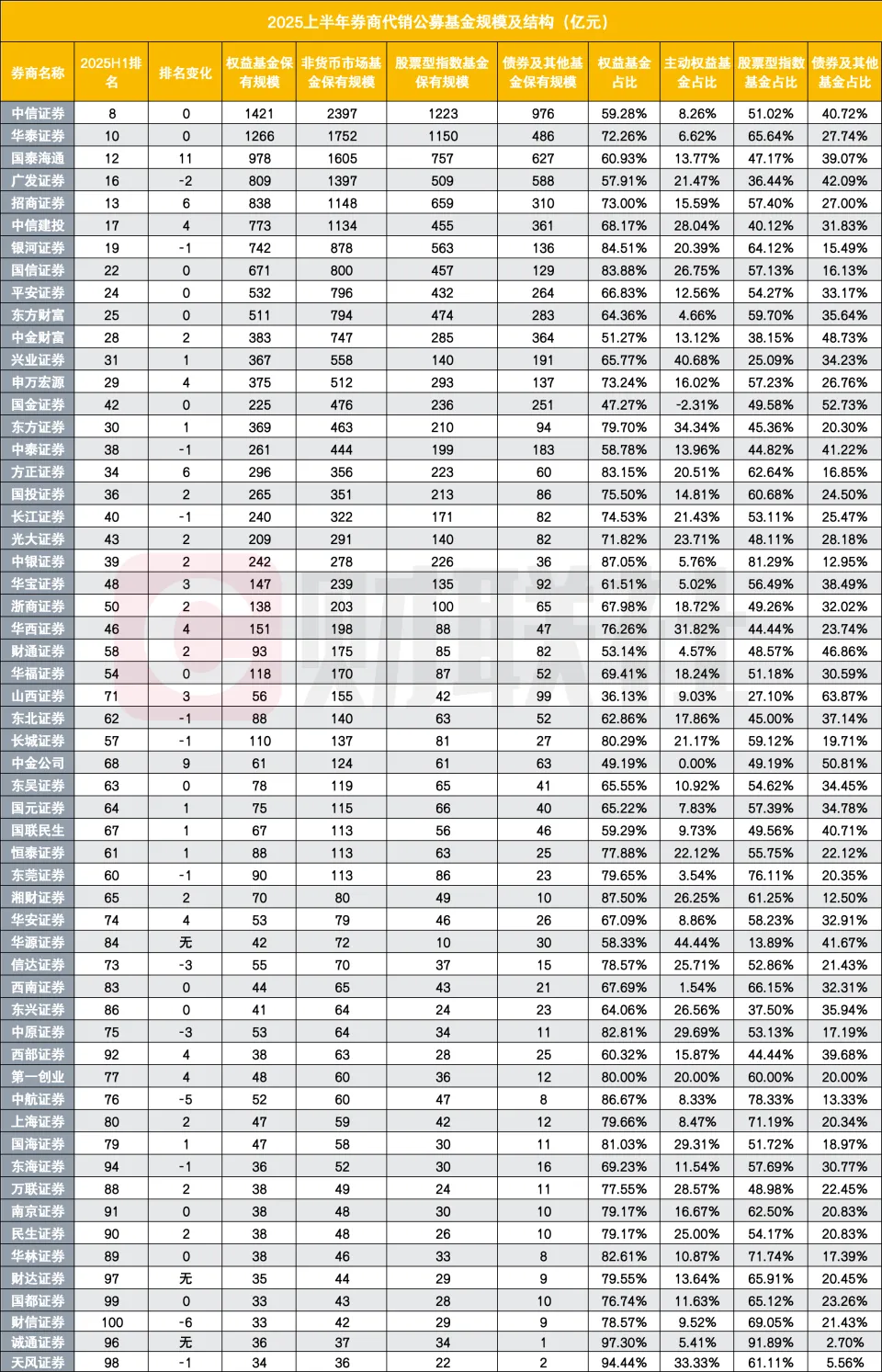

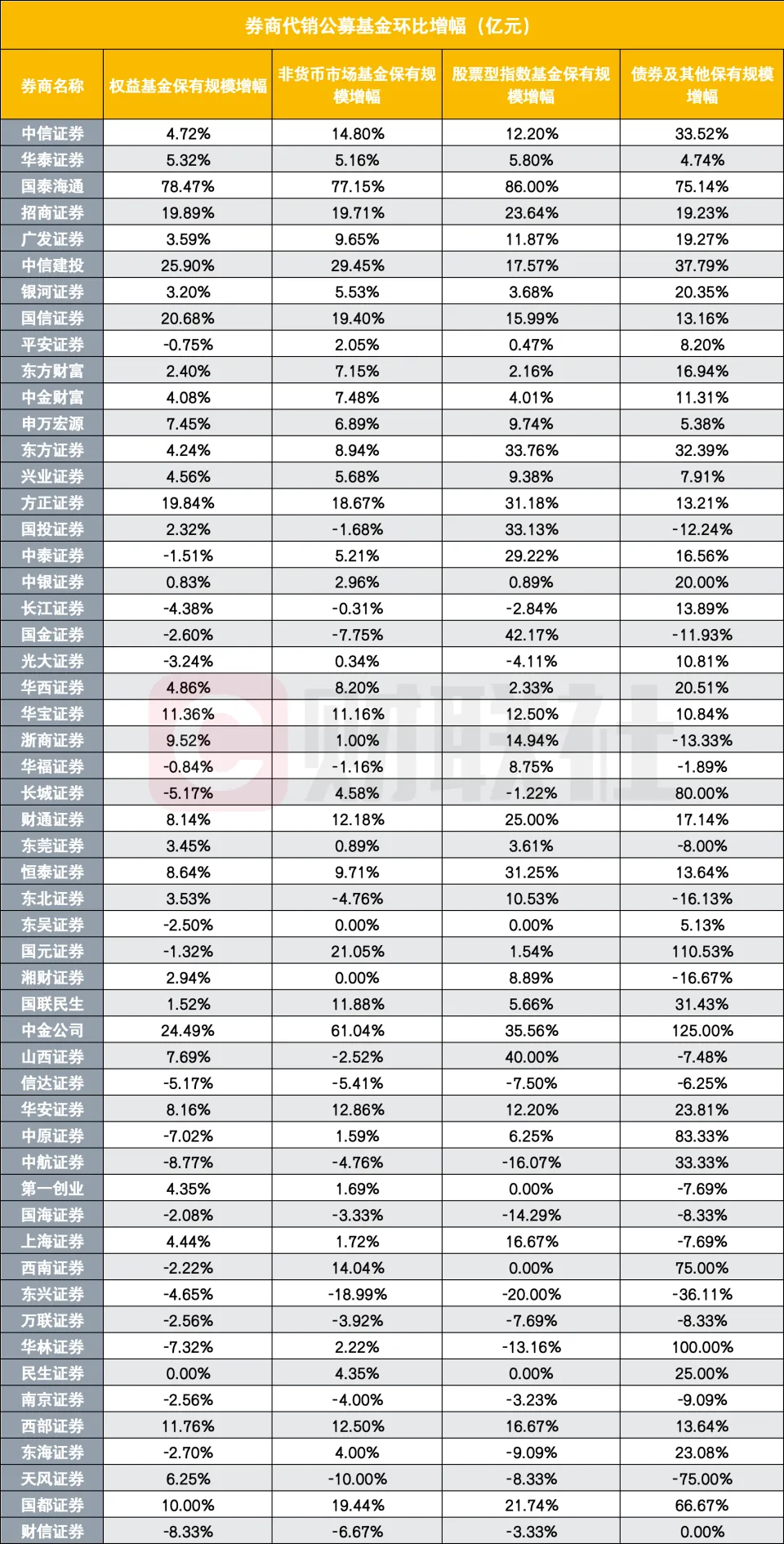

财联社9月14日讯(记者 王晨)中基协近期披露2025年上半年公募基金贩卖保有规模百强榜单,数据显示行业整体出现妥当增加 态势,差别类型基金与机构表现分化显著。 截至上半年末,前100家基金代销机构权益基金保有规模达51374亿元,环比增加 5.89%;非货币市场基金保有规模101993亿元,环比增加 6.95%;债券及其他基金50619亿元,环比增加 8.05%。其中 ,股票型指数基金表现最为突出,保有规模合计19522亿元,环比增速高达14.57%,成为拉动公募代销增加 的核心引擎。 从机构类型来看,券商系表现抢眼,不但以57家上榜数量霸占 百强榜单半壁江山,非货币基金、权益基金、股票型指数基金环比增速别离 达9.43%、6.48%、9.94%,尤其在股票型指数基金领域 ,霸占 全市场55%以上份额,凸显绝对上风;银行系虽在传统自动权益、固收领域 根基安靖 ,股票型指数基金也以38.69%的高增速奋力追赶。 值得关注的是,证监会8月27日修订实施的《证券公司分类评价划定 》增设基金投顾与权益类基金贩卖保有规模等专项指标,引导券商从“重首发、轻保有”转向关注客户资产长期增值。从榜单可见,国泰海通、中信建投等券商上半年权益类基金保有规模增量居前,这一机制将推动行业资本 向权益类基金贩卖倾斜,加快财产管理营业 布局优化。 指数基金成增加 引擎,券商非货基金代销增速最快 中基协披露了备受市场关注的2025年上半年公募基金贩卖保有规模百强榜单。截至上半年末,前100家基金代销机构的“权益基金保有规模”总计达到 51374亿元,相较于2024年末增加 了5.89%;“股票型指数基金保有规模”合计为19522亿元,环比增加 14.57%,是增速最快的基金类型;“非货币市场基金保有规模”则为101993亿元,环比增加 6.95%,“债券及其他基金”50619亿,环比增加 8.05%。  券商作为基金代销领域 的紧张力气,整体表现非常 抢眼,多达57家券商上榜百强榜,霸占 半壁江山。 券商非货币基金市场份额20.44%,规模环比增加 9.4%;权益基金市场份额27.41%,代销保有规模环比增加 6.48%;股票型指数基金环比增加 9.94%。增量主要来自债券及其他基金,上半年增加 16.1%,券商代销股票型指数基金上风较为明显,上半年增加 9.9%,但霸占 全市场55%以上的份额,显示出券商在指数产品 领域 的绝对上风。 银行非货币基金增加 4.3%,股票型指数基金上半年增加 38.7%,保有量市占率提升1.3pc至6.4%,在行业指数化趋向 发动 下,多家银行股票型指数基金保有量快速增加 ,正奋力追赶股指产品 。从规模绝对值来看,银行在传统自动权益、固收等上风领域 依然安靖 。 具体看上半年券商代销公募基金情况,有这些看点。 一是头部券商代销规模领跑,行业集中度维持高位。2025年上半年,券商代销公募基金的“头部效应”仍旧显著。从表可见,中信证券以1421亿元的权益基金保有规模位居百强榜单第8,华泰证券以1266亿元紧随其后(排名第10),国泰君安(978亿元,第12)、招商证券(838亿元,第13)等头部券商也在权益基金保有规模上霸占 前列。行业头部集中度依然较高。排名前十的券商非货代销规模合计凌驾万亿。 非货币市场基金保有规模维度,中信证券以2397亿元遥遥领先,华泰证券(1752亿元)、国泰君安(1605亿元)同样稳居第一梯队。头部券商排名变化普遍较小(如中信、华泰“排名变化”为0),这意味头部券商其在公募基金代销领域 的领先职位已形成较强“壁垒”,普遍 的客户基础、成熟的投研体系 与品牌影响力,让头部券商得以一连领跑,行业集中度维持在较高水平。 二是排名变化反映头部竞争猛烈,部门中小券商实现突破 。在排名变化方面,头部券商之间的竞争愈发白热化。国泰君支配 名上升11位,成为头部券商中排名提升最为显著的一家,固然这其中 有两券商合并的紧张原因。招商证券排名上升6位,也表现不俗,中信建投上升4位,中金公司排名上升9位。 部门中小券商也实现了突破 ,方正证券排名上升6位,华西证券上升4位,华宝证券上升3位,第一创业证券上升3位等等。华源证券、诚通证券、财达证券本年首次 出如今公募基金代销百强榜单中。 三是基金代销布局分化,券商策略各有侧重。差别券商在权益基金、股票型指数基金、债券及其他基金的代销布局上差异显著,折射出各家券商的策略偏好。 从基金布局占比来看,权益类基金仍是券商代销的重点,占比普遍凌驾60%。部门中小券商权益基金代销占比甚至凌驾90%,如诚通证券和天风证券,湘财证券、中银证券、中航证券占比超85。头部券商中,银河证券权益基金代销占比最高,达84.51%。与之形成对比的是,国金证券权益基金占比为47.27%,中金公司为49.19%,山西证券更是低至36.13%,这些券商在权益类产品 的拓展上尚有较年夜 的提升空间。 权益类基金的热销,一方面源于上半年中国资本 市场向好,投资者对权益类资产的设置需求一连上升;另一方面,券商在权益类基金的投研和推广上投入较年夜 ,引导投资者进行长期代价投资。 细分来看,券商股票型指数基金代销比例普遍高于自动权益基金,仅兴业证券和华源证券两家券商自动权益高于股票指数基金。部门券商也较为重视债券及其他基金的代销,成长 成债券特色型券商,山西证券债券及其他基金占比高达63.87%,中金财产债券及其他基金占比48.73%,国金证券债券及其他基金占比52.73%,财通证券债券及其他基金占比46.86%。  四是规模变化来看,券商之间分化明显,马太效应与特色化并存。从环比增幅数据来看,券商之间的分化进一步加剧,行业马太效应凸显,头部券商与部门中小券商依靠 差别策略实现了亮眼增加 ,而也有部门券商在差别品类基金代销上出现下滑。 非货币市场基金保有规模增幅上,中金公司以61.04%的惊人增幅领跑,中信建投也有29.45%的不错表现,头部券商在非货基整体代销上的上风进一步凸显。中信证券、华泰证券、国泰海通、招商证券、光年夜 证券、中信建投、银河证券等头部券商所有类型的基金代销保有规模均有所增加 。 不少券商的基金保有规模出现环比下降 ,国金证券权益基金保有规模增幅为-2.60%,非货币市场基金保有规模增幅-7.75%,债券及其他保有规模增幅-11.93%。东北证券权益类基金规模增加 ,但债券型基金规模下滑。信达证券、国海证券、南京证券、东兴证券、万联证券等权益基金、债券基金代销保有规模均有所下降 。 值得一提的是,部门券商在权益基金代销上不占上风,但依靠 债券型基金的增加 ,也实现了非货基金代销保有规模的增加 。如长江证券、长城证券、国元证券、中原证券、西南证券、东海证券等。  分类评价新规将引导行业转型 8月27日,证监会最新修订实施的《证券公司分类评价划定 》,增设基金投顾与权益类基金贩卖保有规模等专项指标。具体来看,“权益类基金贩卖保有规模增量”指标,上一年度增量位于行业前10名加1分、前20名加0.5分。此前,部门券商在基金贩卖中存在“重首发、轻保有”的标题,导致客户长期收益受损,而“保有规模增量”指标的引入,引导券商更关注客户资产的长期存续与增值。 2025年上半年公募基金贩卖保有规模百强榜单也可窥见新修订的《证券公司分类评价划定 》中“权益类基金贩卖保有规模增量”指标的半年度加分情况,这也是市场所关注所在。仅从上半年权益类基金贩卖保有规模增量来看,国泰海通、中信建投、招商证券等券商增量位于前10。兴业证券、中金财产、东方证券等位于11-20名。 这一加分机制不但影响券商分类评级结果,更将引导行业资本 向权益类基金贩卖倾斜,推动券商进一步提升投资者服务能力,优化财产管理营业 布局。  |

2025-05-03

2025-03-05

2025-02-26

2025-03-05

2025-02-26